国泰君安教你三招制胜主板次新股

科创股第一股近日公布了最终定价,科创板的“新股方阵”正在向我们走来。反观主板曾经火热的次新股板块,自2016年底开始,受到A股整体行情走弱及2017年后新股发行数量剧增等影响,次新股整体表现开始弱于大盘。为了能在相对弱势的行情下挖掘到能够提供超额收益的优势次新股,国泰君安新股团队选取了近一年多时间内上市的129只次新股作为样本股,通过多方数据对比,给出了三招针对开板后次新股的投资建议。

首先了解次新股的概念,次新股是指自首发上市日期起,上市未满一年的上市公司股票。与其他次新股定义相比,深次新股指数选取上市未满1年的新股,于上市后第45个交易日纳入指数,能消除新股上市之初多个涨停板对股价的影响,更客观有效地反应目前次新股的市场行情。

通过深次新股指数相对上证指数以及创业板指数的表现,我们发现2015年-2016年以来,由于次新股标的相对稀缺,深次新股指数相对上证指数以及创业板指数持续走强。但从2016年底开始,受A股整体行情走弱以及2017年新股IPO数量剧增等因素影响,深次新股指数相对上证指数以及创业板指数开始大幅走弱,次新股整体表现弱于大盘以及创业板。

从新股IPO数量来分析,2013年新股发行暂缓后,2014 -2016年新股的年发行数量相对较低,占A股上市总数不及8%;但从2017年开始新股上市加速,2017年新股数量高达433只,近乎是2015年(216只)、2016年(226只)上市新股数量的2倍,创下历史新高,占当年上市A股数量的12.49%,新股的稀缺性价值已经开始消退。

优势弱化,投资政策需要改变。相对其他个股而言,次新股的主要优势特征为:

新股发行价相对较低,股价未来上涨空间大。2014年1月12日,《关于加强新股发行监管的措施》发布,明确新股发行PE应以行业均值为依据。根据过往IPO发行定价数据来看,大部分公司会选择23倍左右的窗口指导市盈率来定价,也有一部分公司由于行业估值水平低于23倍,会选择以PB或行业平均估值水平参考定价。我们统计的2015年至2018年上市新股的平均发行价均在20元以下,发行价绝对值较低。从发行PE水平对比来看,均远低于发行当时的行业平均水平,总体而言,次新股对标行业已经上市的可比公司存在很大的溢价空间。

次新股尚处于上市初期,还未参与资本大规模运作,资金盘口简单,与此同时机构持股比例较低,其买卖频繁,换手率相对较高,因此能够吸引资金入场,易于吸收筹码,带动股价上涨。根据我们统计的结果来看,新股的平均流通股数普遍在1亿股以下,上市后开板前的平均涨停板天数在7天以上。以2018年的新股数据来看,新股的平均机构持仓比例为7.13%,而A股的整体平均机构持仓比例为37.83%。

成长预期较好,资本扩张潜力大,短期没有股东解禁压力能够通过IPO上市的企业,通常可追溯业绩都比较亮眼,新股上市后股价上涨空间大。新股的资本公积比较高,企业高送转的意愿更为强烈,而且受政策限制,新上市的公司其股东持股限售期至少1年,次新股上市一年内的股东大量减持压力较小。不过,随着次新股获益空间收窄,投资者的投资策略急需转变。据历史数据来看,次新股在2015年期间,开板后12个月仍有获得超额收益的机会,近年来,随着开板后期限越长,次新股平均跌幅越大,表现逐年下降。在2018年,开板后1个月股价仍保持正增长,但3个月就出现跌幅,12个月跌幅达到39.15%。其原因除受政策因素影响、新股稀缺性消退以外,主要是由于新股发行时PE仍保持23倍左右,但行业平均PE却逐年下降(由2015年59.14下降为2018年39.19),两者间差值减小,意味着新股开板前涨幅空间缩小,其系统投资优势开始弱化。

为了更好的衡量次新股涨跌幅影响因素,我们将以次新股的交易层面和基本面作为出发点,从新股的发行定价、估值水平、所处行业、业绩变化等多个影响因素对次新股开板前、开板后的股价表现进行具体分析。

开板前,新股上市至少有40%的溢价空间,破发概率很小。根据我们选取的129只样本涨停板开板前的表现来看,上市首日平均涨幅44%,开板前涨停板5天以上的公司占比达到79%,其中涨停板天数超过10天的公司有32家,占比达到25%。新股开板前由于上市时间短,市场对于公司情况了解甚少,主要来自招股说明书,开板前的行情主要受发行定价、流通市值、发行PE等因素影响较大。

新股的发行定价是影响涨停板天数的最主要因素。统计数据表明,发行价绝对值越小,新股开板前的涨停板天数就越多。样本数据中发行价的中间值为14.33元,一般发行价低于中间值的股票涨停板天数相对越多。

从交易层面来看,发行流通市值越小越获得的封板机会越多。我们将样本数据按照上市开板前涨停板天数进行分类,发现涨停板天数超过10天以上的样本发行流通市值均值为5.81亿元,而涨停板天数小于5天的样本发行流通市值均值为23.30亿元。开板前涨停板天数受发行流通市值大小的影响比较明显,流通市值越小,开板前涨停板天数相对越多。因为从交易层面来看,市值越小的公司,越容易封板,上涨的阻力越小。

次新股所处行业受关注程度也会影响其上市之后的股价表现。剔除掉样本本身行业分布不均的影响,我们发现涨停天数超过10天的公司大多属于计算机、医药、电力及公用事业等行业。相对而言,机械、银行等行业,市场关注度较为平淡,这些行业的新股上市后开板前的表现也相对较弱,涨停板天数一般小于5天。

开板后,大幅回调的概率越大新股上市后由于前期连续涨停,股价有了较高的涨幅,开板后股价均有不同程度的回调。以统计的样本数据来看,开板至观测时间2019年5月10日,新股的平均涨跌幅为-23.92%,129只样本股中仅有18只样本股开板至今仍然有超额收益。我们汇总了开板前不同涨停天数的股票在开板后的表现,按照涨停天数对标的样本股进行分类,并统计了这些股票从开板日至2019年5月10日期间的平均涨跌幅情况。

从涨停板天数对应的涨跌幅数据来看,新股开板前涨停天数越多,开板后股价平均跌幅越大。主要原因在于新股刚上市,受发行市盈率上限、流通盘少等因素存在一定的套利机会,容易受资金青睐,多次打板之后也会超出其合理估值水平,超出的范围越大,开板之后的回调幅度也就越大。

开板后依然有超额收益的次新股业绩表现更佳。我们在研究新股开板之后的涨跌幅情况的同时,结合了新股上市前后的营业收入增速、净利润增速、毛利率以及净资产收益率等关键财务指标的变化。根据统计的结果来看,新股上市前三年的财务数据相对稳健且亮眼,但是有74%的公司上市后第一年净利润增速相比上一年同期出现不同程度的下滑。业绩“变脸”最明显的是出现负增长的46家公司,且这些公司开板之后的跌幅也较为显著,平均跌幅达到33.5%超过样本整体开板后的涨跌幅的均值水平(-23.92%)。相反,开板后依然能有超额收益的优势次新股除券商股外多为业绩持续高增长(如迈为股份、贝通信、捷昌驱动等)或居于行业龙头地位(如迈瑞医疗、宁德时代等)的基本面相对较好的公司。另外,相对优势的次新股上市之后的第一财年除营收及净利润能够继续保持高增长外,其毛利率变化也相对平稳,不大会出现大起大落的现象,上市后第一财年的净资产收益率均高于样本整体ROE均值(14.25%)。

新股所处行业的市场关注度对开板后的股价变化也颇为显著。据标的样本统计情况来看,排除样本本身行业分布不均的因素,开板后仍具有超额收益的标的多处在金融(券商、保险、银行)、TMT(通信、电子)、电力设备等领域。金融类(券商、保险、银行)12只次新股,虽然上市前后业绩均有不同程度下滑,但开板之后股价依然有不错的表现,尤其是券商股,获得了较高的超额收益。对比而言,该行业股票的发行价较低,均不超过8元,远低于整体次新股的平均发行价格(16.65元),溢价空间较大。另外,券商股具备高Beta属性,自19年年初以来,政策层面边际改善,市场情绪有效提振,券商股迎来强势反弹的行情,受到二级市场参与者的关注与各路资金的青睐。

-

紧急支援!gorenje戈兰尼捐赠干衣机助阵一线齐心抗疫

新型冠状病毒肺炎疫情发生至今,来自社会各界的捐助与关怀,让抗疫一线的医务人员备受鼓舞,成为他们的坚强后盾。考虑到武汉近日来湿冷天气

紧急支援!gorenje戈兰尼捐赠干衣机助阵一线齐心抗疫

新型冠状病毒肺炎疫情发生至今,来自社会各界的捐助与关怀,让抗疫一线的医务人员备受鼓舞,成为他们的坚强后盾。考虑到武汉近日来湿冷天气

-

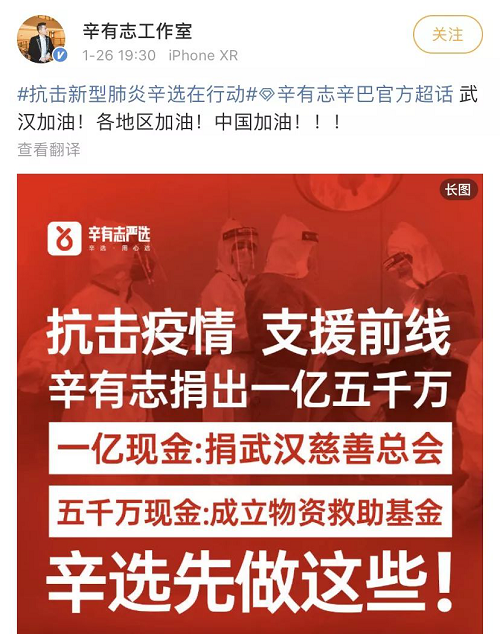

为武汉捐款1.5亿的辛有志:不只是商人

1月26日,当武汉疫情持续牵动人心的时候,辛有志在其工作室微博宣布:为抗击疫情向前线捐出1 5亿。其中,一亿现金捐给武汉慈善总会,剩余五

为武汉捐款1.5亿的辛有志:不只是商人

1月26日,当武汉疫情持续牵动人心的时候,辛有志在其工作室微博宣布:为抗击疫情向前线捐出1 5亿。其中,一亿现金捐给武汉慈善总会,剩余五

-

居家抗“疫”,衣物怎样才算洗干净?

鼠年春节假期格外长,连续十几天在家里的网友们也都宅出了新高度,偶而外出采购当然也不可避免。外出回家后,衣物上往往会附着看不见的细菌

居家抗“疫”,衣物怎样才算洗干净?

鼠年春节假期格外长,连续十几天在家里的网友们也都宅出了新高度,偶而外出采购当然也不可避免。外出回家后,衣物上往往会附着看不见的细菌

-

金文网络再向湖北捐赠防疫物资

万众一心抗疫情,金文网络在行动 2月15日,由深圳市金文网络有限公司捐赠的第二批防疫物资(1万个KN95口罩),抵达湖北荆门,由当地志愿者直

金文网络再向湖北捐赠防疫物资

万众一心抗疫情,金文网络在行动 2月15日,由深圳市金文网络有限公司捐赠的第二批防疫物资(1万个KN95口罩),抵达湖北荆门,由当地志愿者直

-

宏远航班加速运力提升 抗击疫情助力经济复苏

受新冠肺炎疫情影响,全球已有多个国家地区的航空公司,纷纷调整运力,暂停或减少赴华航班。海外运力严重不足,大量的救援物资、生产设备及

宏远航班加速运力提升 抗击疫情助力经济复苏

受新冠肺炎疫情影响,全球已有多个国家地区的航空公司,纷纷调整运力,暂停或减少赴华航班。海外运力严重不足,大量的救援物资、生产设备及

-

旅日华商青海携手辛有志再次包专机援武汉

严峻时分依在,救援刻不容缓。面对祖国新冠肺炎感染的蔓延,旅日华侨华人心急如焚。我们已经包机4次运输医疗物资到武汉了,即便如此,也只

旅日华商青海携手辛有志再次包专机援武汉

严峻时分依在,救援刻不容缓。面对祖国新冠肺炎感染的蔓延,旅日华侨华人心急如焚。我们已经包机4次运输医疗物资到武汉了,即便如此,也只

热门资讯

-

爱库存全球战略发布:去中心化,多边赋能

日前,爱库存发布了其2019年最新的...

爱库存全球战略发布:去中心化,多边赋能

日前,爱库存发布了其2019年最新的...

-

【网聚正能量 追梦太康人】马学令:宁可累死在讲台上,不愿苟活于病床上

开栏语:2019年是中华人民共和国成...

【网聚正能量 追梦太康人】马学令:宁可累死在讲台上,不愿苟活于病床上

开栏语:2019年是中华人民共和国成...

-

联手《国家宝藏》,SAKURA樱花“奉旨”守国宝护万家

如此炫酷的开场,一看就知道,我们是...

联手《国家宝藏》,SAKURA樱花“奉旨”守国宝护万家

如此炫酷的开场,一看就知道,我们是...

-

央企携手助力医院发展 技术提升引领医学未来

——环球医疗主办第十一届中美国际...

央企携手助力医院发展 技术提升引领医学未来

——环球医疗主办第十一届中美国际...

文章排行

图片新闻

-

“818 从辛出发”群星演唱会 爱粉丝,亲老铁,送福利,见偶像

说到辛有志辛巴大家一定都不陌生,...

“818 从辛出发”群星演唱会 爱粉丝,亲老铁,送福利,见偶像

说到辛有志辛巴大家一定都不陌生,...

-

电商企业家辛有志赴泰直播带货 推动泰国4.0经济战略计划

据媒体报道,泰国正处于4 0转型中...

电商企业家辛有志赴泰直播带货 推动泰国4.0经济战略计划

据媒体报道,泰国正处于4 0转型中...

-

多部古装剧扎堆暑期开播 《扶摇》有爆款相?

杨幂演古装剧“必出爆款”,但《扶...

多部古装剧扎堆暑期开播 《扶摇》有爆款相?

杨幂演古装剧“必出爆款”,但《扶...

-

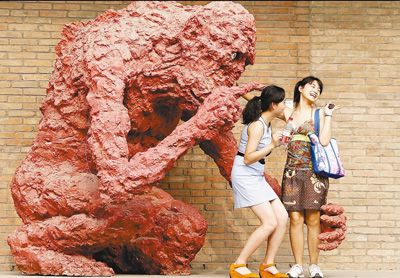

北京朝阳将成立全国老旧厂房保护利用与城市文化发展联盟

游客在北京798艺术区进行创意街拍...

北京朝阳将成立全国老旧厂房保护利用与城市文化发展联盟

游客在北京798艺术区进行创意街拍...